工商业储能的三种投资模式解析:业主自投模式、合同能源管理(EMC)、融资租赁

在“双碳”转型大背景下,随着国内峰谷价差拉大、产业链价格下降、各地补贴政策加码以及需求侧响应等盈利模式的逐步落地,我国工商业储能项目在多个省份已具备了较好经济性。浙江、广东、湖南等中东部用电量高的省份,工商业储能项目单日两次充放电的等效价差已超过1.2元/kWh,理论IRR超过15%,投资回报率优良。仅在6月份,广东、浙江、江苏、山东、福建等省份就已有多达211个用户侧储能(工商业储能)项目完成投资备案。

工商业储能项目开发进入快车道,然而尽管大量企业已经上马,仍有不少有条件有意向的企业不了解该如何参与进来。

当前,工商业储能的商业模式大致可以分为三种类型。

第一类,业主自投模式

当前,浙江省代理购电价格尖峰电价时段为9:00-11:00、15:00-17:00两个时段,低谷时段为11:00-13:00、22:00-次日8:00两个时段,根据此划分规定,浙江省工商业储能电站可以采用“低-尖”和“低-高”相互配合的单日两充两放收益模式,实现收益最大化。

以2023年8月浙江两部制大工业用电1-10kv为例,尖峰电价为1.2609元/度、高峰电价:1.0732元/度、低谷电价:0.3167元/度。

其他:根据6月份22个储能EPC项目中标情况来看,2h系统EPC项目中标单价区间在1.376-2.226元/Wh,我们取平均中标报价1.64元/Wh来计算成本,并按90%放电深度、系统效率首年衰减5%、此后每年2%、充放电效率92%、消纳天数330天进行计算。

根据以上背景设定,该企业1MW/2MWh的工商业储能电站,通过峰谷价差套利,每年收益=放电收益-充电成本=实际放电量*峰段电价-实际充满所需电量*谷段电价=(峰段电价*日充放电次数*消纳天数*系统效率*总容量*充放电效率)-(谷段电价*日充放电次数*消纳天数*系统效率*总容量/充放电效率)

代入数据计算,该储能项目前8年的峰谷套利收益=6265394.23元,如下表:

回本年限=总成本/(前8年的峰谷套利收益/8)=3280000/(6265394.23/8)≈4.2(年)

这个例子就是一个非常典型的业主自投工商业储能商业落地的实践。在业主自投模式下,储能项目的回本周期是最快的。

第二类,合同能源管理(EMC)

在EMC合同能源管理模式下,一般有3种利益分享的方式。一是由投资方向企业支付租金,建设储能电站;二是投资方按照与企业约定的比例分享项目收益,这一比例通常为10%:90%、15%:85%等 ;三是投资方与企业约定,企业可享受峰时放电电价打折。

在这一模式下,比较好的分布式储能电站收益率会达到8-15%的年化收益,投资方~7-8年回本。目前EMC模式应用较多,是工业用户的主流应用模式。

2023年4月18日,葛洲坝石门特种水泥有限公司储能电站项目正式并网成功,该项目便是以能源管理合作模式开发运营的。储能电站占地面积共300平方米,总投资约1500万元,通过采用“两充两放”的充放电策略,在低电价时段充电,高电价时段放电,每年可向葛洲坝石门特种水泥有限公司平稳供应400万度电,1年可省下200万元的高峰电费,大大缓解了水泥厂区用电供需紧张、电费支出过多的局面。

省下来的就是赚到的,可见,通过合同能源管理模式(EMC)建设储能电站,高耗能企业不仅能实现能源消耗的优化管理,还能获得可观的利益回报。

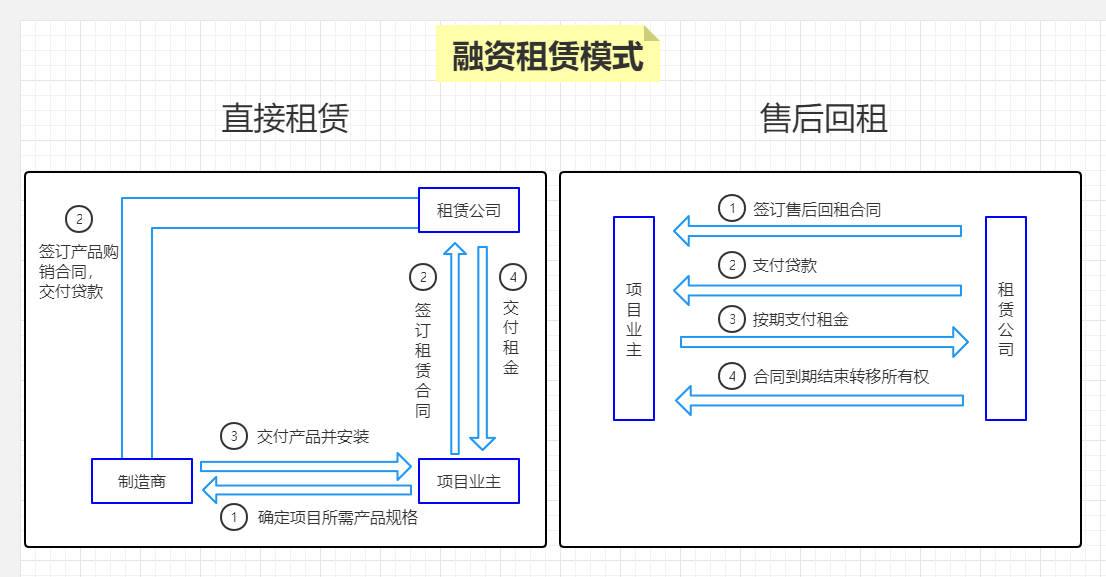

第三类,融资租赁

有些工商业企业想自己投资储能电站,但又受限于资金不足,这种情况下可以引入融资租赁公司作为储能设备的出租方,减少资金压力。租赁期内,储能设备的所有权归融资租赁方、业主拥有使用权,到期后业主可获得储能设备的所有权。

用户侧储能的融资租赁主要包括直租、回租两种模式。一般情况下,新建项目适用直接租赁模式融资,收购项目适用售后回租模式融资。在直租模式中,承租人支付的利息一般可以享受13%增值税抵扣的税收政策红利。

通常情况下,用户侧储能的融资额度在总投资的70%-80%,在这个比例下,项目现金流能较好地覆盖租金。用户侧储能的融资期限一般不高于6年,且不能超过该项目充放电策略下的电池循环次数所能满足的使用年限。

目前用户侧储能的融资利率在0.65左右,根据项目情况和投资人资信情况可以上下浮动。如果加光伏的话可以做到0.55。

1 峰谷电价差大

工商业企业配置储能,要么是本身用电量大,有着削峰填谷降低电费的硬性需求,目前广东地区配置储能的企业用电量一般不低于500万度/年,浙江地区一般不低于300万度/年;要么是有利用峰谷电价差套利的需求。无论是哪一种,企业所在地区峰谷电价差越高,配置储能的价值就越大。

据CNESA数据,2023年8月全国共计24个省份的最大峰谷价差超过0.7元/kWh,超过1元的地区有10个省市。其中上海市峰谷价差为全国最高,最高价差为1.9027元/度,其次为广东珠三角五市1.4366元/度,湖南省1.2972元/度。

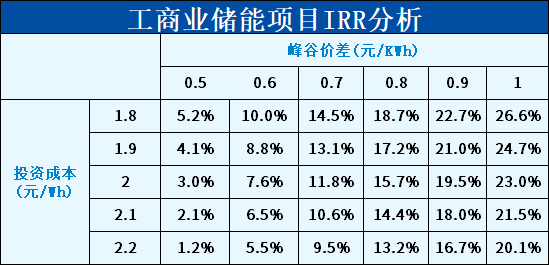

体现在经济效益上,假定某地峰谷价差为0.7元/kWh,某工商业储能项目装机规模为10MW,储能系统单位投资额为2元/Wh,企业使用时可使储能系统完全充放电,每天充放电次数为2次(目前浙江、安徽、广东、海南、湖南等省市实施两充两放策略),配储时长2h,运营周期为10年,那么其IRR约11.8%,预计5.6年可以收回投资。

而当峰谷价差为1元/kWh时,同等条件下,该工商业储能项目的IRR可超23.0%,此时项目盈利能力显著提升,预计3.7年就可以收回成本。

2 变压器有容量

储能为工商业企业带来良好经济效益的前提是可使储能系统完全充放电,即在电价峰值时段,确保储能系统放电能被完全消纳,在谷电时段变压器有给储能机组充电的富余功率,这就要求企业了解自家变压器在电价谷时的用电量有多大,是否有给储能系统充电的空间。此外还要考量企业谷电电量的超用带来的后果。

3 有可供安装的场地

安装储能电站对场地要求有哪些?

(2) 尽量靠近配电房,距离配电房最远不宜超过 100 米。

其次企业需要考虑是否有足够的面积来摆放储能电站。目前,一个1MWh的储能电站实际占地面积虽然只有10㎡左右,但要考虑前后左右与建筑的间隔,以及消防要求的安全距离,这样下来1MWh的储能电站占地面积则为20-30㎡,2MWh到6MWh的储能电站,占地面积在40到100平方米左右。

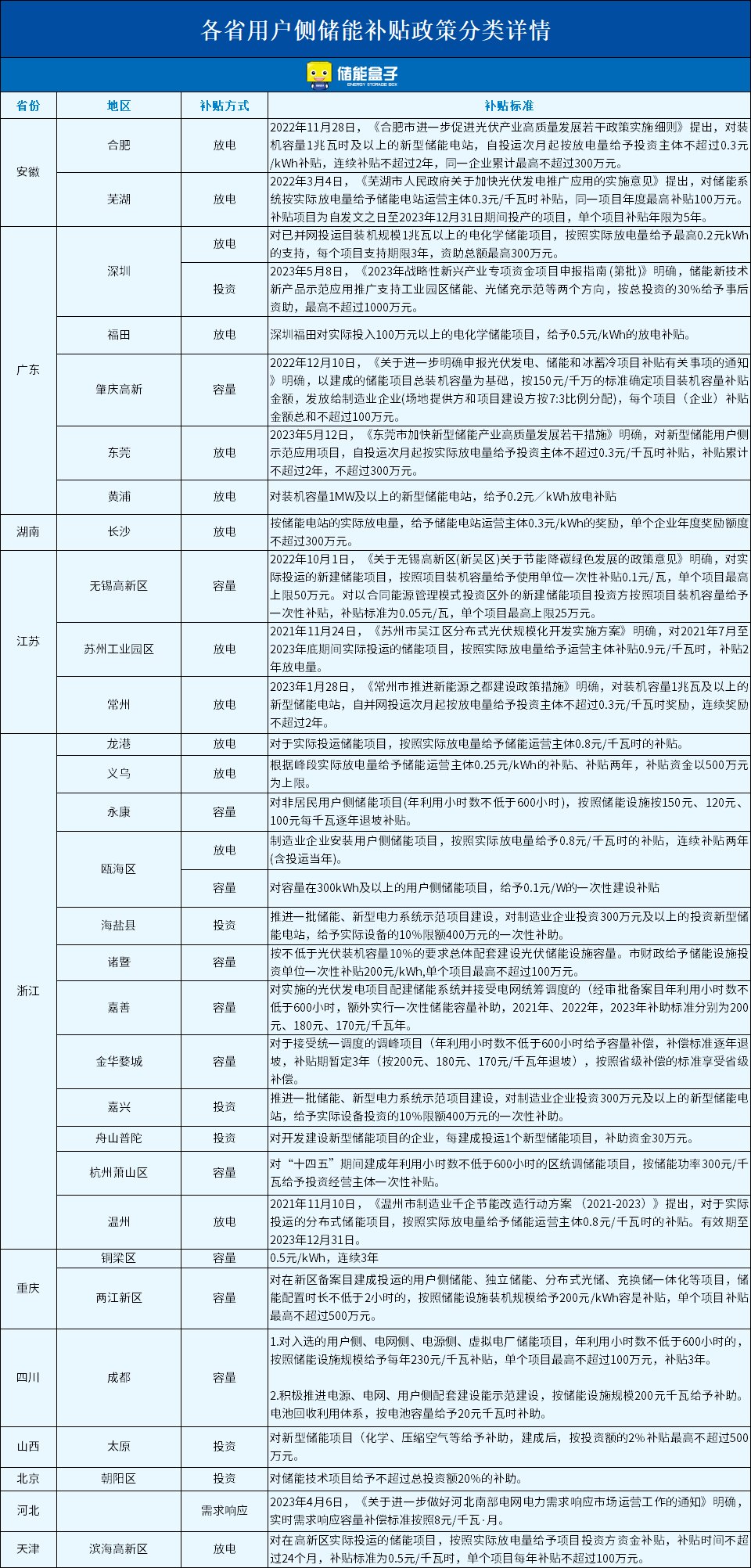

针对分布式储能项目的建设运营,有的地方政府出台了相当丰厚的补贴政策,有的地区则还没有。在政府补贴的加持下,项目的收益率会明显提升。

2022年以来,已有包括浙江、广东、江苏、重庆、安徽、天津等30个地区陆续出台了用户侧储能直接补贴政策:

综上所述,当前中国工商业储能三大运营模式在安装条件和收益情况上都存在一些差异,企业在选择运营模式时需要根据自身情况和需求权衡利弊,选择最适合的模式来获得最大的收益。

本文内容来源于:储能盒子,责任编辑:胡静,审核人:李峥

版权声明∶转载新能源网站内容,请在正文上方注明来源和作者,且不得对内容作实质性改动;微信公众号、头条号等新媒体平台,转载请联系授权。邮箱∶process@vogel.com.cn,请添加小编微信号(msprocess)详细沟通。

相关推荐

-

全球天然氢勘探进展:澳大利亚发现高浓度地下氢气,国内尚待进一步重视

Gold Hydrogen是一家在南澳大利亚州勘探天然氢气的澳大利亚公司,该公司宣布,在其Ramsay 2号钻井现场发现地下氢气“含量升高”。今年10月,该公司在其第一个钻井地点Ramsay 1号发现了天然氢气的“显著浓度”,该地点距离第二个钻井地点约500米。

2023-11-29 能景研究、全球氢能网

-

氢能储运装备设计与制造问题:压力容器、压缩机、管道输氢挑战

我们总体技术路线图是希望到2025年将高压气态储运氢技术问题解决,实现自主可控;到2030年前解决液氢储运技术难题

2023-11-28 氢云链

热点文章

-

动力电池风冷、液冷、冷媒直冷技术对比与详解

2025-08-23

-

我国氢能储存技术进展

2025-08-13

-

新疆库车绿氢示范项目新进展:已生产绿氢约13000吨

2025-08-13

-

我国打通人工硐室储气技术路线

2025-08-23

-

新建3.6万吨/年绿氢系统!新疆光储氢氨醇项目环评公示

2025-08-23

-

东华工程科技设计的乌兹别克斯坦20MW绿氢项目产出氢气

2025-08-23

-

宁德时代—凯赛生物共建生物基电池壳制造基地

2025-08-23

-

氨为氢能产业带来发展新机遇

氢能作为一种备受追捧的零污染高效能源,其稀缺性使得人们对其渴求不已。然而,能耗巨大的压缩过程以及极低温度下的液化环节,被视为通往氢能转型之路上的重大障碍。在此背景下,氨成为热门的替代选项,尽管这种物质带有些许气味,但它有望成为能源转型中的奇迹材料。

作者:Dominik Stephan

-

氨为氢能产业带来发展新机遇

-

氨为氢能产业带来发展新机遇

-

氨为氢能产业带来发展新机遇

-

艾默生自动化技术助力绿氢安全高效生产

-

艾默生自动化技术助力绿氢安全高效生产

评论

加载更多