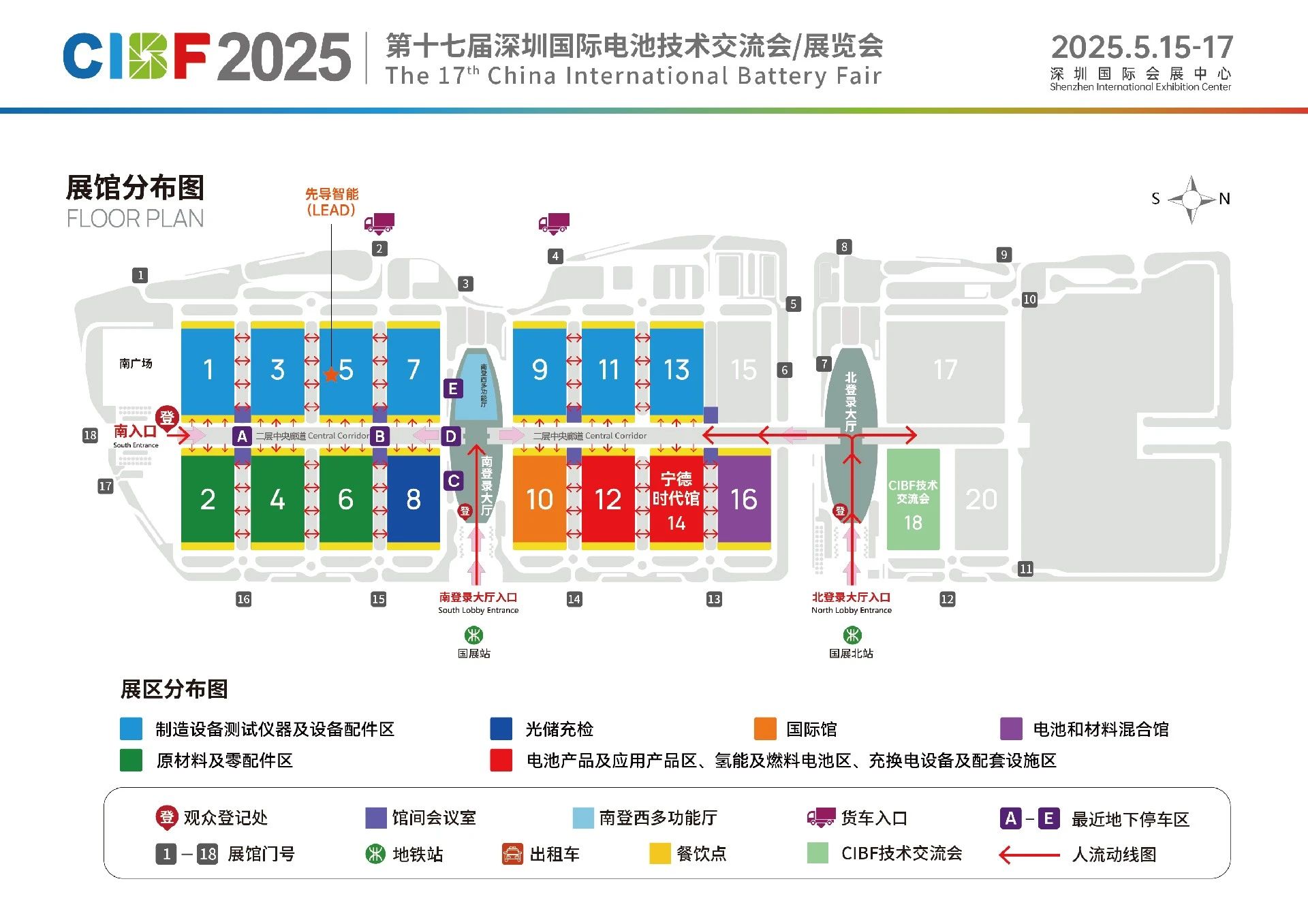

CIBF2025电池展火热开启!锂电池产业您了解多少?

近年来,相比于其它二次电池,锂离子电池具有工作电压高、能量密度大、循环寿命长、无金属污染等特点,下游广泛用于消费电子、新能源汽车和储能等领域。锂电池产业链主要涵盖上游材料、四大锂电池关键材料—正极材料、负极材料、电解液和隔膜,以及锂电池制造和下游应用。

国家层面大力鼓励锂电池行业发展,工信部等各部委出台了系列政策扶持新能源汽车行业发展。我国锂电池产业规模过万亿元,2023年为1.40万亿元;2023年锂电池出货886GWh,同比增长35.27%,其中动力电池和储能电池合计占比超90%。我国锂电池产业在全球已具备较强竞争力,如动力电池领域宁德时代持续稳居全球第一,2023年全球市场占比36.2%;全球动力电池Top 10企业,我国入围的6家企业合计市场占比达63.5%。

总体而言,我国已经建成全球最完备的中下游和后市场为一体的大宗产业链条,正负极材料、电解液、隔膜等关键主材全球出货高达70%以上。

锂电池技术您了解多少?

本文主要内容:

锂电池产业链

锂电池产业发展现状及趋势

锂电池组成:

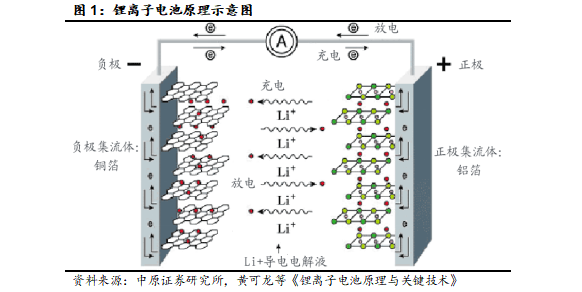

锂电池主要由正极材料、负极材料、电解液、隔膜四种关键材料和辅助材料如容器、正/负极集流体、绝缘片、极耳、安全阀等构成。就成本构成而言:正极材料比重最大,占比一般大于40%,其次是隔膜、负极材料和电解液。

锂离子电池工作原理是在充放电过程中,锂离子通过导电电解液在正极-负极-正极之间像运动员一样来回跑动,故俗称“摇椅式”电池,简称锂电池或LIB。

相比其它二次电池(主要包括镍镉电池、镍氢电池以及铅酸电池等),锂电池具有工作电压高、能量密度大、循环寿命长,以及无金属污染等特点,下游广泛用于消费电子、新能源汽车和储能等领域。

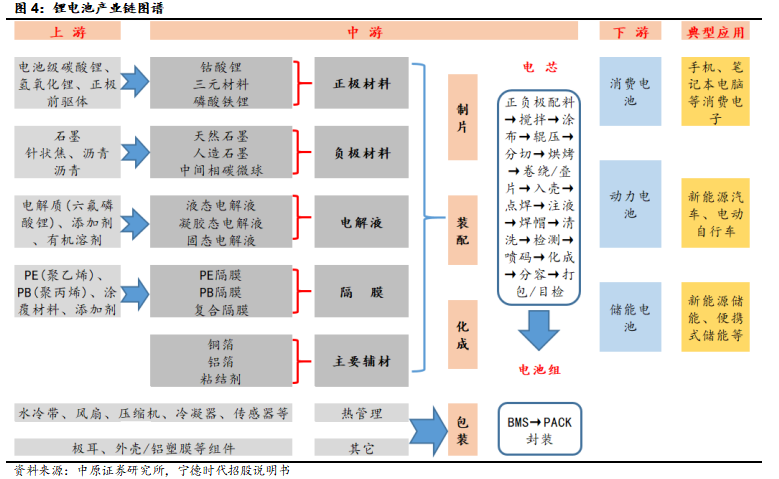

锂电池产业链:

从锂电池行业产业链来看,主要涵盖上游材料、四大锂电池关键材料、辅材、锂电池制造及下游应用。其中,上游材料主要包括电池级碳酸锂、氢氧化锂、六氟磷酸锂等;锂电池四大关键材料包括正极材料、负极材料、电解液和隔膜;根据下游应用,锂电池可分为消费类、动力类和储能类。锂电池终端消费市场主要包括数码产品手机、笔记本电脑、智能穿戴,以及新能源汽车、电动自行车等。

锂电池产业发展现状及趋势

1、行业规模突破万亿元

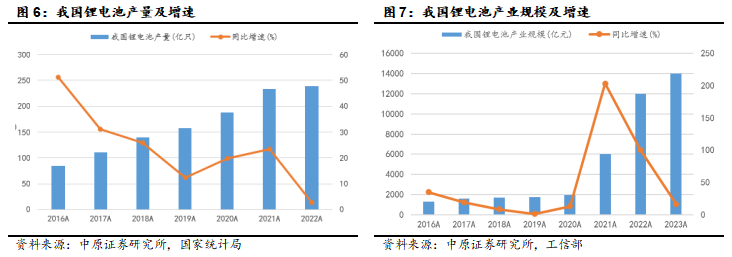

我国锂电池产量总体呈现增长趋势,国家统计显示:2016年,我国锂电池产量84.7亿只,2022年大幅增至239.3亿只,期间年均复合增长率为18.9%;增速总体呈现放缓态势,其中2022年同比增长仅2.85%。

伴随产量增长,我国锂电池产业规模呈现高速增长趋势。工信部统计显示:2016年我国锂电池产业规模为1330亿元,2022年首次突破万亿元达1.2万亿元,2016-2022年市场规模年均复合增长率44.3%,显著高于行业产量增速,主要系近年来动力电池和储能电池增长更快且单位产值更高;

2023年行业规模达1.4万亿元,持续保持在万亿元以上。增长率方面,2016-2019年增速总体呈现下降趋势,2020年以来增速显著提升,其中2022年同比实现翻倍增长,主要系我国新能源汽车高增长且我国动力电池产业链优势显著,2023年同比增长16.67%,增速较2021-2022年显著回落,主要系2023年产业链价格显著承压。

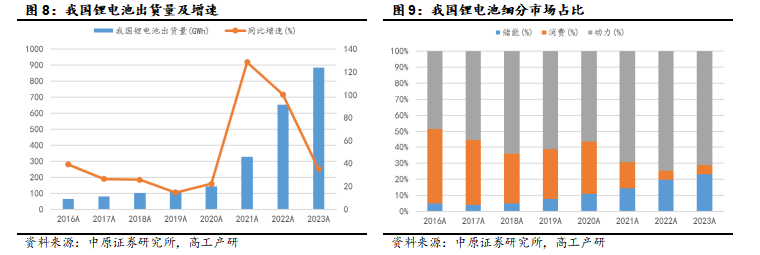

具体至行业出货量:2016年我国锂电池出货量64GWh,2022年大幅增至655GWh,期间年均复合增长率为47.3%;出货增速趋势总体与我国锂电池产业规模相匹配,其中2022年同比增长100.3%;2023年,我国锂电池合计出货886GWh,同比增长35.27%。

一般而言,锂电池下游市场可分为动力、消费和储能电池三大领域。锂电池下游市场占比显示:2016年,我国锂电池出货动力、消费和储能电池市场占比分别为49%、47%和5%,消费和动力电池市场占比总体相当,而储能电池占比较小,总体处于发展初期。伴随我国新能源汽车销售高速增长,以及动力电池产业链全球竞争优势显著,我国动力电池占比总体持续稳步提升,2023年动力电池占比提升至71.11%;受消费低迷影响,全球手机等锂电池消费类终端需求疲软,2023年消费电池占比大幅下滑至5.64%;双碳大背景下政策鼓励储能行业发展、锂电池成本下降,以及我国新能源行业发展成效显著,多因素导致储能锂电池需求占比大幅提升,2023年储能锂电池占比大幅提升至23.25%。结合行业需求特点,下面将重点分析动力电池细分领域行业竞争格局,并展望未来发展态势。

2、行业竞争格局

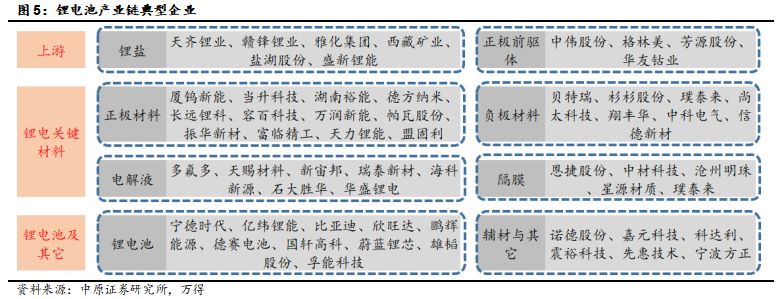

工信部表示:我国已经建成全世界最完备的上中下游和后市场为一体的大宗产业链条,正负极材料、电解液、隔膜等关键主材全球出货量高达70%以上。

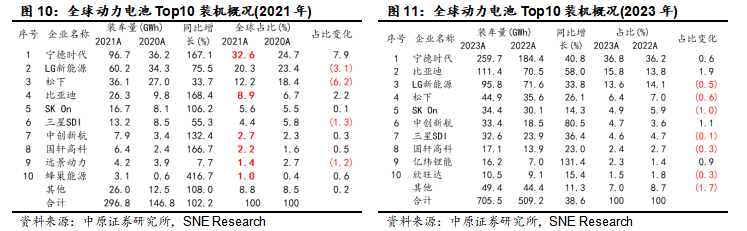

结合SNE Research统计显示:我国动力电池在全球已具备较强竞争力和显著优势,其中宁德时代连续稳居全球第一,2023年宁德时代动力电池全球市场占有率36.2%,较2020年的24.6%显著提升11.6个百分点;全球动力电池Top10中,我国动力电池有6家企业入围、韩国3家企业入围、日本1家企业。其中,我国动力电池企业全球市场占比持续提升,2023年我国6家入围动力电池企业合计占比63.5%,合计市场占比较2020年的38.4%提升25.1个百分点。

3、行业发展趋势

结合行业政策、锂电池技术特点、下游市场应用演变,锂电池行业主要发展趋势包括:

一是未来5年,锂电池行业出货量仍将保持20%的复合增速,其主要增长点重点关注动力电池和储能锂电池。

二是就锂电池技术体系而言,不同细分领域将有所差别。其中,动力类锂电池短期仍以三元材料和磷酸铁锂为主,且磷酸铁锂市占率将高于三元材料,三元材料发展趋势为高电压和高镍;储能类锂电池将以磷酸铁锂为主;消费类锂电池仍以钴酸锂为主,钴酸锂重点发展趋势为高电压。对于锂电池而言,高能量密度和快充为重要发展方向,同时随着“碳中和”政策的深入实施,锂电池生产将“低碳化”,如在电池生产过程中采用绿电。

三是锂电池成本将持续下降。锂电池成本下降短期主要系上游原材料价格持续下降;其次行业集中度提升和规模效应有助于降低锂电池生产成本;第三是锂电池设备和锂电池生产技术持续优化和升级,主要包括智能化、单位产能设备投资降低、工艺优化等。

四是固态电池是行业重要发展方向。现有液态锂电池电池体系能量密度已接近电池材料利用的安全上限,即接近300Wh/Kg的能量密度瓶颈。能量密度更高和安全性更好的固态电池受到重点关注和研发投入,其核心是固态电解质材料。考虑固态电池现有进展及技术痛点,全固态电池有望于2027年实现量产,成本也将有序降低。下游市场方面,全固态电池预计将率先用于消费电子、航空航天及高端电动车领域。

本文内容来源于银创智库等公开信息,“新能源技术与装备”整理,责任编辑:胡静,审核人:李峥

版权声明∶转载新能源网站内容,请在正文上方注明来源和作者,且不得对内容作实质性改动;微信公众号、头条号等新媒体平台,转载请联系授权。邮箱∶process@vogel.com.cn,请添加小编微信号(msprocess)详细沟通。

相关推荐

-

2024重庆电池展CIBF:行业巨头齐聚,谱写电池储能行业新篇章

将达到18万平米,预计参展商将超过2000家。展品丰富,涵盖领域广,包括系列电池、组合电池、动力电池及管理系统、充电桩充换电站及相关配套设施、储能应用及EPC工程、移动电源、氢能及燃料电池技术与设备、废旧电池回收及再生处理技术与设备等类别。

2024-02-21 展新社

热点文章

-

涉及清洁低碳氢、绿色合成氨、绿色甲醇!国家能源局发布重点行业标准

2026-01-07

-

山东首个“绿电直连”项目获批;中能建兆瓦级全液态二氧化碳储能机组投运

2026-01-05

-

总投资189.2亿元,金风科技乌拉特中旗绿氢项目获批;依德氢能甲醇项目落地

2026-01-08

-

甘肃张掖4亿元大型制氢项目招标;中国能建山西院预中标内蒙古察右前旗绿氢项目

2026-01-14

-

重点聚焦电池回收!国家发改委等部门印发《再生材料应用推广行动方案》

2026-01-06

-

中国石化湖南首家甲醇加能站正式投营;总投资41.2亿元!中能建松原项目二期获批

2026-01-13

-

氨为氢能产业带来发展新机遇

氢能作为一种备受追捧的零污染高效能源,其稀缺性使得人们对其渴求不已。然而,能耗巨大的压缩过程以及极低温度下的液化环节,被视为通往氢能转型之路上的重大障碍。在此背景下,氨成为热门的替代选项,尽管这种物质带有些许气味,但它有望成为能源转型中的奇迹材料。

作者:Dominik Stephan

-

氨为氢能产业带来发展新机遇

-

氨为氢能产业带来发展新机遇

-

氨为氢能产业带来发展新机遇

-

艾默生自动化技术助力绿氢安全高效生产

-

艾默生自动化技术助力绿氢安全高效生产

评论

加载更多